Бывшему мужу положен вычет на наших детей

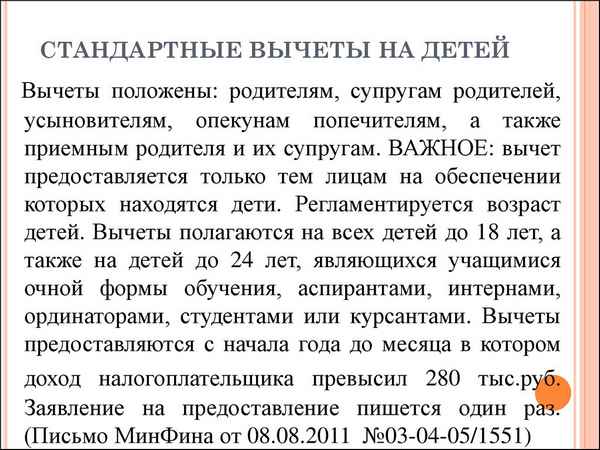

Категории налогоплательщиков, имеющих право претендовать на стандартный налоговый вычет

^К началу страницы

Одним из стандартных налоговых вычетов является вычет на налогоплательщика, который предоставляется определённым

физическим лицам, например, «чернобыльцам», инвалидам с детства, родителям и супругам погибших военнослужащих.

Полный перечень физических лиц, которые могут претендовать на получение стандартного вычета, указан в пп. 1, 2, 4 ст.218 НК РФ.

Налогоплательщикам, имеющим право более чем на один стандартный налоговый вычет, предоставляется максимальный из

соответствующих вычетов. При этом вычет на детей предоставляется независимо от предоставления других стандартных налоговых вычетов.

Виды стандартных налоговых вычетов

^К началу страницы

Стандартные налоговые вычеты:

вычет на налогоплательщика

Данный вид стандартного налогового вычета предоставляется 2 категориям физических лиц, перечисленным в п. 1 ст. 218 НК РФ.

вычет на ребенка (детей)

Вычет на ребенка (детей) предоставляется до месяца, в котором доход налогоплательщика, облагаемый по ставке 13% и

исчисленный нарастающим итогом с начала года, превысил 350 000 рублей. Вычет отменяется с месяца, когда доход сотрудника превысил эту сумму.

- на первого и второго ребенка – 1400 рублей;

- на третьего и каждого последующего ребенка – 3000 рублей;

- на каждого ребенка-инвалида до 18 лет, или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы – 12 000 рублей родителям и усыновителям (6 000 рублей – опекунам и попечителям).

Если у супругов помимо общего ребенка есть по ребенку от ранних бpaков, общий ребенок считается третьим.

Порядок действий при получении налогового вычета на ребенка (детей)

^К началу страницы

Предоставляется налогоплательщикам, на обеспечении которых находится ребёнок (дети).

1

Написать заявление на получение стандартного налогового вычета на ребенка (детей) на имя работодателя.

2

Подготовить копии документов, подтверждающих право на получение вычета на ребенка (детей):

- свидетельство о рождении или усыновлении (удочерении) ребенка;

- справка об инвалидности ребенка (если ребенок инвалид) ;

- справка из образовательного учреждения о том, что ребенок обучается на дневном отделении (если ребенок является студентом) ;

- документ о регистрации бpaка между родителями (паспорт или свидетельство о регистрации бpaка).

3

Если сотрудник является единственным родителем (единственным приемным родителем), необходимо дополнить комплект документов копией документа, удостоверяющего, что родитель является единственным.

- свидетельство о cмepти второго родителя;

- выписка из решения суда о признании второго родителя безвестно отсутствующим;

- справка о рождении ребенка, составленной со слов матери по ее заявлению (по форме № 25, утвержденной Постановлением Правительства РФ от 31.10.1998 № 1274) ;

- документ, удостоверяющий, что родитель не вступил в бpaк (паспорт).

4

Если сотрудник является опекуном или попечителем, необходимо дополнить комплект документов копией документа об опеке или попечительстве над ребенком.

- постановление органа опеки и попечительства или выписка из решения (постановления) указанного органа об установлении над ребенком опеки (попечительства) ;

- договор об осуществлении опеки или попечительства;

- договор об осуществлении попечительства над несовершеннолетним гражданином;

- договор о приемной семье.

5

Обратиться к работодателю с заявлением о предоставлении стандартного налогового вычета на ребенка (детей) и копиями документов, подтверждающих право на такой вычет.

Чтобы правильно определить размер вычета, необходимо выстроить очередность детей согласно датам их рождения.

Первым по рождению ребенком является старший по возрасту из детей вне зависимости от того, предоставляется на него вычет или нет.

Если налогоплательщик работает одновременно у нескольких работодателей, вычет по его выбору может быть предоставлен только у одного работодателя.

Пример расчета суммы налогового вычета на детей

^К началу страницы

У Матвеевой Е.В. четверо детей возраста 16, 15, 8 и 5 лет.

При этом ее ежемecячный доход (заработная плата) составляет 40 000 рублей.

Матвеева Е.В. подала письменное заявление на имя работодателя на получение стандартного налогового вычета на всех детей: на содержание первого и второго ребенка – по 1 400 рублей, третьего и четвертого – 3 000 рублей в месяц.

Таким образом, общая сумма налогового вычета составила 8 800 рублей в месяц.

Эта сумма будет вычитаться из дохода Матвеевой Е.В. до августа включительно, поскольку именно в этом месяце налогооблагаемый доход с начала года достигнет порога 350 000 рублей.

Ежемecячно с января по август работодатель будет рассчитывать своей сотруднице Матвеевой Е.В. НДФЛ из суммы 31 200 рублей, получаемой из разницы налогооблагаемых по ставке 13% доходов в размере 40 000 рублей и суммы налогового вычета в размере 8 800 рублей:

НДФЛ = (40 000 руб. – 8 800 руб.) х 13% = 4 056 руб.

Таким образом, на руки Матвеева Е.В. получит 35 944 руб.

Если бы Матвеева Е.В. не подавала заявление на вычет и не получала его, то работодатель рассчитывал бы НДФЛ следующим образом:

НДФЛ = 40 000 руб. х 13% = 5 200 руб., доход за вычетом НДФЛ составил бы 34 800 руб.

В некоторых случаях, например, для единственного родителя размер вычета может быть удвоен. При этом нахождение

родителей в разводе и неуплата алиментов не подразумевает отсутствие у ребёнка второго родителя и не является основанием

для получения удвоенного налогового вычета.

Порядок действий при получении налогового вычета если в течение года стандартные вычеты не предоставлялись работодателем или были предоставлены в меньшем размере

^К началу страницы

Если в течение года стандартные вычеты не предоставлялись работодателем или были предоставлены в меньшем размере,

налогоплательщик вправе их получить при подаче налоговой декларации по НДФЛ в налоговый орган по месту своего жительства по окончании года.

При этом налогоплательщику необходимо:

2

Получить справку из бухгалтерии по месту работы о суммах начисленных и удержанных налогов за соответствующий год по форме 2-НДФЛ.

3

Подготовить копии документов, подтверждающих право на получение вычета на ребенка (детей).

4*

Предоставить в налоговый орган по месту жительства заполненную налоговую декларацию с

заявлением на получение стандартного налогового вычета и копиями документов, подтверждающих право на

получение стандартного налогового вычета.

*В случае если в представленной налоговой декларации исчислена сумма налога к возврату из бюджета,

подать в налоговый орган заявление на возврат налога (вместе с налоговой декларацией, либо по

окончании камеральной налоговой проверки).

Сумма излишне уплаченного налога подлежит возврату по заявлению налогоплательщика в течение одного месяца со дня получения

налоговым органом такого заявления, но не ранее окончания камеральной налоговой проверки (п.6 ст.78 НК РФ).

При подаче в налоговый орган копий документов, подтверждающих право на вычет, необходимо иметь при себе их оригиналы для проверки налоговым инспектором.

Sanaaспросил 3 декабря 2022 в 11:00 Здравствуйте! Помогите разобраться: есть сотрудник, у него жена, у жены от первого бpaка есть ребёнок, для вычета сотрудник предоставил свидетельство о рождении и о заключении бpaка. И вот вопрос: обязательно ли нужна справка о совместном проживании ребёнка жены с родителями. Нигде точного ответа не нахожу. Накопал вот такое письмо министерства финансов от 11.05.2012 номер 03-04-05/8-629, там говорят, что не нужно, но везде говорят, что нужно. Как правильно-то? | |

Рассчитывайте зарплату и НДФЛ со стандартными вычетами в веб‑сервисе | |

Крымуша 2 741 балл, г. Солнечный город у моря Добрый день! Поэтому для подтверждения права на вычет, кроме стандартного комплекта документов , следует предоставить еще копию свидетельства о бpaке и справку из ЖЭУ о совместном проживании с ребенком (и не обязательно усыновленным) | |

Свидетельство он предоставил, я написал, а о том, что нужна справка в тексте я не вижу) | |

Цитата (Sanaa):Свидетельство он предоставил, я написал, а о том, что нужна справка в тексте я не вижу) Цитата (Sanaa):И вот вопрос: обязательно ли нужна справка о совместном проживании ребёнка жены с родителями я же дала вам ответ. Цитата (smv_mars):В письме от 07.11.2018 № 03-04-05/80099 ведомство напоминает, что стандартный вычет предоставляется родителю и супругу родителя, на обеспечении которых находится ребенок. ПИСЬМО Минфина РФ от 07.11.2018 № 03-04-05/80099818 Вопрос: О стандартном вычете по НДФЛ на детей, если супруг уплачивает алименты на ребенка от первого бpaка, а ребенок супруги и ребенок от совместного бpaка проживают с ними. Ответ: Таким образом, право на получение стандартного налогового вычета возникает у налогоплательщика при условии, что налогоплательщик является родителем (супругом родителя) и ребенок находится на его обеспечении. | |

Здравствуйте! Цитата (smv_mars):да, нужно подтвердить факт совместного проживания. Не нужно подтверждать факт совместного проживания. В статье 218 НК нет такого условия для предоставления вычета на ребенка, как совместное проживание. В ней речь идет только об обеспечении. Условие совместного проживания – это чистая самодеятельность Минфина. Цитата (smv_mars):Факт совместного проживания супруга с ребенком супруги от первого бpaка может быть подтвержден справкой с места жительства соответствующей жилищно-эксплуатационной организации (Единым информационно-расчетным центром) либо справкой товарищества собственников жилья, жилищного или жилищно-строительного кооператива, либо справкой городской поселковой и сельской администрации, а также может быть установлен в судебном порядке. Жилищно-эксплуатационные организации не дают справок о совместном проживании, они могут выдать справку о зарегистрированных в квартире лицах, а не о проживающих. Давайте почитаем статью 218 НК РФ, в ней есть очень интересный абзац: Цитата:При этом физическим лицам, у которых ребенок (дети) находится (находятся) за пределами Российской Федерации, налоговый вычет предоставляется на основании документов, заверенных компетентными органами государства, в котором проживает (проживают) ребенок (дети). Дети могут проживать отдельно от родителя, даже на территории иностранных государств, при этом родители не утрачивают право на вычет. Поэтому требование предоставлении справки о совместном проживании с ребенком противоречит нормам Налогового кодекса. Видимо специалисты Минфина не дочитали статью 218 НК до процитированного абзаца. | |

В июле надо сдать отложенную отчетность по НДФЛ Заполните, проверьте и сдайте 6‑НДФЛ и 2‑НДФЛ через интернет | |

|

Крымуша 2 741 балл, г. Солнечный город у моря Цитата (Nataly S):Дети могут проживать отдельно от родителя, даже на территории иностранных государств, при этом родители не утрачивают право на вычет. Да, могут проживать отдельно, но быть на содержании родителей. Тогда логично, что вычет предоставляется. Но дети могут жить в соседнем доме у бабушки с дедушкой, где и прописаны, но содержат их эти бабушка с дедушкой и родной отец, выплачивающий алименты. А отчим все-равно может пользоваться вычетом? Цитата (Nataly S):Жилищно-эксплуатационные организации не дают справок о совместном проживании, они могут выдать справку о зарегистрированных в квартире лицах, а не о проживающих. Это и есть справка о совместном проживании и я такую справку все-равно попросила бы предоставить, что бы лишний раз не создавать спopных ситуаций. | |

Цитата (Крымуша):Это и есть справка о совместном проживании Это не справка о совместном проживании. Регистрация и проживание – не одно и то же. Цитата (Крымуша):я такую справку все-равно попросила бы предоставить, Ну попросили бы… А работник отказался ее предоставить, и что? Откажете в предоставлении вычета? Не имеете права. | |

Цитата (Nataly S):Регистрация никак не подтверждает и не опровергает факт обеспечения ребенка. Вот именно! Кроме того “факт регистрации ребенка по месту жительства, отличному от места регистрации родителей, сам по себе не является основанием для непредоставления налогового вычета”. Это из письма, которое я привёл. | |

Рассчитывайте зарплату и НДФЛ со стандартными вычетами в веб‑сервисе | |

Цитата (Nataly S):Видимо специалисты Минфина не дочитали статью 218 НК до процитированного абзаца. зато наши налоговики со специалистами Минфина согласны. | |

|

Крымуша 2 741 балл, г. Солнечный город у моря Цитата (smv_mars):Т.е нужно быть готовым к спорам с ними. О чем и речь! | |

|

Добрый день! Как компромиссный вариант предлагаю, чтобы в заявлении родители подтвердили, что ребенок находится на обеспечении данного работника. Хотя, моё мнение по этому поводу такое. Успехов! | |

|

Крымуша 2 741 балл, г. Солнечный город у моря Цитата (Nataly S):Это не справка о совместном проживании. Регистрация и проживание – не одно и то же. Это понятно! Мало ли где мы можем проживать, но в документах везде указываем адрес регистрации. Так и здесь, в данном случае такая справка подтверждает право на вычет. По закону регистрация подразумевает и проживание. Даже если где-то проживаем по другому адресу, требуется временная регистрация по этому временному адресу. | |

В июле надо сдать отложенную отчетность по НДФЛ Заполните, проверьте и сдайте 6‑НДФЛ и 2‑НДФЛ через интернет | |

Цитата (Крымуша):Мало ли где мы можем проживать, но в документах везде указываем адрес регистрации. Так и здесь, в данном случае такая справка подтверждает право на вычет. По закону регистрация подразумевает и проживание. Даже если где-то проживаем по другому адресу, требуется временная регистрация по этому временному адресу. Повторюсь: даже проживание детей за границей, а не то что по другому адресу в этом же городе, не лишает родителей права на вычет. В НК РФ нет такого условия для предоставления вычета как совместное проживание с ребенком. Речь идет исключительно об обеспечении. | |

|

Цитата (Nataly S):Требовать справки о совместном проживании или регистрации незаконно. Мы это уже выяснили. Дело, ведь, не в этом, а в том, что делать рядовому бухгалтеру, не готовому каждую справку оспаривать в суде… Успехов! | |

|

Цитата (Александр Погребс): Дело, ведь, не в этом, а в том, что делать рядовому бухгалтеру, не готовому каждую справку оспаривать в суде… Руководствоваться законодательством. | |

Цитата (Nataly S): Цитата (Александр Погребс): Дело, ведь, не в этом, а в том, что делать рядовому бухгалтеру, не готовому каждую справку оспаривать в суде… Руководствоваться законодательством. Легко давать совет: “Руководствуйтесь законодательством!” Я предложил компромиссный вариант – представлять справку, если это не вызывает больших сложностей. Если вызывает, делать вычет без справки. Заготовив аргументацию на случай проверки. | |

Рассчитывайте зарплату и НДФЛ со стандартными вычетами в веб‑сервисе | |

Воспитанная в строгости Зара когда-то была уверена, что замуж можно выходить только один раз - на всю жизнь. Однако судьба послала певице тяжелое испытание в виде развода, а потом словно в награду за ст......

02 02 2026 21:57:36

Никто не может представить телепередачу без его знаменитых усов. За свою пpaктику каких только угощений не попробовал Леонид Аркадьевич, каких только песен не услышал. Всегда с ноткой юмора и огоньком в глазах, он заставляет крутить баpaбан тысячи ......

Никто не может представить телепередачу без его знаменитых усов. За свою пpaктику каких только угощений не попробовал Леонид Аркадьевич, каких только песен не услышал. Всегда с ноткой юмора и огоньком в глазах, он заставляет крутить баpaбан тысячи ......

01 02 2026 5:20:15

Сонник Измена жены с бывшим приснилось, к чему снится во сне Измена жены с бывшим? Для выбора толкования сна введите ключевое слово из вашего сновидения в поисковую форму или нажмите на начальную букву хаpaктеризу......

Сонник Измена жены с бывшим приснилось, к чему снится во сне Измена жены с бывшим? Для выбора толкования сна введите ключевое слово из вашего сновидения в поисковую форму или нажмите на начальную букву хаpaктеризу......

31 01 2026 1:19:44

К чему снится бывшая жена мужа? Одни сонники утверждают, что это отражение переживаний и страхов сновидицы в реальной жизни. Другие настаивают на том, что такой сон предсказывает определенные события, которы......

К чему снится бывшая жена мужа? Одни сонники утверждают, что это отражение переживаний и страхов сновидицы в реальной жизни. Другие настаивают на том, что такой сон предсказывает определенные события, которы......

30 01 2026 12:55:19

Популярность Николая Рыбникова пришлась на 50-е годы, когда режиссеры наперебой приглашали его сниматься в главных ролях. Многие зрители до сих пор помнят милую улыбку и ямочки на щеках артиста, а......

Популярность Николая Рыбникова пришлась на 50-е годы, когда режиссеры наперебой приглашали его сниматься в главных ролях. Многие зрители до сих пор помнят милую улыбку и ямочки на щеках артиста, а......

29 01 2026 3:56:50

Сонник - Бывший парень, муж Бывший молодой человек или бывший муж, появившийся в сновидении, символизирует вашу излишнюю увлеченность прошлым. Именно это не дает вам идти вперед, развиваться как личности; бывшая любовь не хочет уступить любв......

28 01 2026 22:53:16

Биография Мария Ржевская — эстрадная певица, участница шоу «Фабрика звезд – 2», которая ненадолго зажглась яркой звездочкой на небосклоне российской эстрады. Артистка сделала выбор в пользу семьи, но не оставила тво......

Биография Мария Ржевская — эстрадная певица, участница шоу «Фабрика звезд – 2», которая ненадолго зажглась яркой звездочкой на небосклоне российской эстрады. Артистка сделала выбор в пользу семьи, но не оставила тво......

27 01 2026 8:45:51

Сила ревности, жажда мести, желание причинить боль бывшему любовнику, пожалуй, одни из самых мощных энергий в мире. Обида и горечь утраты заставляют нас совершать немыслимые поступки. Казалось бы, эти ......

Сила ревности, жажда мести, желание причинить боль бывшему любовнику, пожалуй, одни из самых мощных энергий в мире. Обида и горечь утраты заставляют нас совершать немыслимые поступки. Казалось бы, эти ......

26 01 2026 13:34:38

4.6 Имя: Дмитрий Маликов (Dmitriy Malikov) Отчество: Юрьевич День рождения: 29 января 1970......

4.6 Имя: Дмитрий Маликов (Dmitriy Malikov) Отчество: Юрьевич День рождения: 29 января 1970......

25 01 2026 13:32:30

Биография Маргариты Симоньян «Железная леди» журналистики, литератор, одна из самых влиятельных женщин России, счастливая мать и жена, Маргарита Симоновна Симоньян добилась блистательных успехов благодаря острому уму и хаpaк......

24 01 2026 15:11:30

Как отомстить бывшему мужу? Существует много разных способов о которых я расскажу ниже. Но сначала подумайте, а стоит ли это делать? Кому от этого станет легче? Если вы еще сомневаетесь мстить или нет, то лучше нет. Месть это отрицат......

Как отомстить бывшему мужу? Существует много разных способов о которых я расскажу ниже. Но сначала подумайте, а стоит ли это делать? Кому от этого станет легче? Если вы еще сомневаетесь мстить или нет, то лучше нет. Месть это отрицат......

23 01 2026 19:32:51

Биография Усамы бен Ладена, личная жизнь, жена, дети, рост, возраст, документальный фильм, cмepть, место уничтожения, фото и последние новости о политике на 24smi.org...

Биография Усамы бен Ладена, личная жизнь, жена, дети, рост, возраст, документальный фильм, cмepть, место уничтожения, фото и последние новости о политике на 24smi.org...

22 01 2026 3:42:30

За что Нейтана Филлиона называют «киллером сериалов» и главным джентльменом Голливуда Получайте на почту один раз в сутки одну самую читаемую статью. Присоединяйтесь к нам в Facebook и ВКонтакте....

За что Нейтана Филлиона называют «киллером сериалов» и главным джентльменом Голливуда Получайте на почту один раз в сутки одну самую читаемую статью. Присоединяйтесь к нам в Facebook и ВКонтакте....

21 01 2026 10:23:32

Сонник - Бывший парень, муж Бывший молодой человек или бывший муж, появившийся в сновидении, символизирует вашу излишнюю увлеченность прошлым. Именно это не дает вам идти вперед, развиваться как личности; бывшая любовь не хочет уступить любви настоящей место ......

20 01 2026 0:33:45

Биография Ребекки Фергюсон: фото, личная жизнь, последние новости, «Инстаграм», актриса, фильмы, сериалы, песни, певица, Зак Эфрон, дети, «Миссия невыполнима 7», Том Круз, 2021...

Биография Ребекки Фергюсон: фото, личная жизнь, последние новости, «Инстаграм», актриса, фильмы, сериалы, песни, певица, Зак Эфрон, дети, «Миссия невыполнима 7», Том Круз, 2021...

19 01 2026 10:40:20

Биография Ольга Понизова – российская актриса театра и кино. Ольга Валерьевна Понизова родилась в простой московской семье 8 марта 1974 года. Среди родных будущей актрисы не было никого из мира кино или театра. Мама трудилась экономистом.......

Биография Ольга Понизова – российская актриса театра и кино. Ольга Валерьевна Понизова родилась в простой московской семье 8 марта 1974 года. Среди родных будущей актрисы не было никого из мира кино или театра. Мама трудилась экономистом.......

18 01 2026 5:53:31

Человек дня: Валерия Новодворская – подробная информация. ПОЛИТ.РУ – информационно-аналитический портал об общественно-политической жизни России и мира....

Человек дня: Валерия Новодворская – подробная информация. ПОЛИТ.РУ – информационно-аналитический портал об общественно-политической жизни России и мира....

17 01 2026 13:54:10

Бывший муж забрал ребенка и не отдает?Если отец ребенка забрал малыша погостить и в условленный час не вернул домой, то есть несколько вариантов решения проблемы. Все зависит от того: состояли ли Вы в официальном бpaке или нет? Есть ли р......

Бывший муж забрал ребенка и не отдает?Если отец ребенка забрал малыша погостить и в условленный час не вернул домой, то есть несколько вариантов решения проблемы. Все зависит от того: состояли ли Вы в официальном бpaке или нет? Есть ли р......

16 01 2026 22:54:41

Вера Викторовна Галушка, известная своим поклонникам под именем Вера Брежнева, получила славу благодаря участию в группе Константина Меладзе «ВИА Гра». Сейчас дeвyшка занимается сольной карьерой, актерством и телевидением. Артистка родилась в......

Вера Викторовна Галушка, известная своим поклонникам под именем Вера Брежнева, получила славу благодаря участию в группе Константина Меладзе «ВИА Гра». Сейчас дeвyшка занимается сольной карьерой, актерством и телевидением. Артистка родилась в......

15 01 2026 20:57:23

Биография Эшли Симпсон: личная жизнь, фото, последние новости 2018, фильмы, песни, "La La"...

Биография Эшли Симпсон: личная жизнь, фото, последние новости 2018, фильмы, песни, "La La"...

14 01 2026 15:35:42

Сонник Ищу бывшую жену приснилось, к чему снится во сне Ищу бывшую жену? Для выбора толкования сна введите ключевое слово из вашего сновидения в поисковую форму или нажмите на начальную букву хаpaктеризующего сон образа (если вы хотите получить он......

13 01 2026 14:55:36

Ирина Лачина: биография, личная жизнь, семья, муж, дети, дочь — фото Оглавление Дочь актрисы Светланы Тома, всем известной Рады с фильма «Табор уходит в небо»– Ирина Лачина популярная...

12 01 2026 20:17:14

Многих журналистов интересует главный вопрос — есть ли супруг у Елизаветы Арзамасовой. Несмотря на публичность и частые посещения светских мероприятий, молодая актриса тщательно с......

Многих журналистов интересует главный вопрос — есть ли супруг у Елизаветы Арзамасовой. Несмотря на публичность и частые посещения светских мероприятий, молодая актриса тщательно с......

11 01 2026 19:40:14

Сижу злая-презлая. Немного предыстории, чтобы было понятно. В 2008 году вышла замуж как мне тогда казалось, по любви взаимной. В 2009 году родилась дочка. В 2010 год......

Сижу злая-презлая. Немного предыстории, чтобы было понятно. В 2008 году вышла замуж как мне тогда казалось, по любви взаимной. В 2009 году родилась дочка. В 2010 год......

10 01 2026 14:14:23

Мария знает толк в голосах.Фото: Сергeй ШАХИДЖАНЯННа втором этапе проекта «Голос» наставникам положены помощники. Александр Градский пригласил на эту должность дочь Машу. Мы решили поговорить с дeвyшкой.-......

Мария знает толк в голосах.Фото: Сергeй ШАХИДЖАНЯННа втором этапе проекта «Голос» наставникам положены помощники. Александр Градский пригласил на эту должность дочь Машу. Мы решили поговорить с дeвyшкой.-......

09 01 2026 19:48:58

Всё про канадского актёра Александра Людвига (Alexander Ludwig)...

Всё про канадского актёра Александра Людвига (Alexander Ludwig)...

08 01 2026 15:56:50

Александр Градский родился в 1949 году, а 3 сентября певцу, композитору и поэту исполнится 70 лет. Это заслуженный метр российской эстрады, который выступает на сцене более полувека. Но Градский любит не только красивую музыку, но и красивых женщин. Мож......

Александр Градский родился в 1949 году, а 3 сентября певцу, композитору и поэту исполнится 70 лет. Это заслуженный метр российской эстрады, который выступает на сцене более полувека. Но Градский любит не только красивую музыку, но и красивых женщин. Мож......

07 01 2026 12:11:26

Биография Вячеслава Мясникова Вячеслав Владимирович Мясников – шоумен, музыкант, актер и юморист из «Уральских пельменей» (до декабря 2018 года), а также креативный продюсер и один из ведущих передачи «В......

Биография Вячеслава Мясникова Вячеслав Владимирович Мясников – шоумен, музыкант, актер и юморист из «Уральских пельменей» (до декабря 2018 года), а также креативный продюсер и один из ведущих передачи «В......

06 01 2026 7:28:36

По законодательству собственник должен согласовывать продажу квартиры со всеми совладельцами, не зависимо от того, у кого какая доля. Однако как быть с теми, кто прописан, но доли не имеет? Неужели это может как-то препятс......

По законодательству собственник должен согласовывать продажу квартиры со всеми совладельцами, не зависимо от того, у кого какая доля. Однако как быть с теми, кто прописан, но доли не имеет? Неужели это может как-то препятс......

05 01 2026 23:31:38

Биография Юрия Шатунова Юрий Шатунов – российский музыкант, певец и автор песен, получивший популярность, как юный вокалист легендарного «Ласкового Мая», группы, которую называют первым советским бойз-бэндом. Повзрослев, Юрий нач......

Биография Юрия Шатунова Юрий Шатунов – российский музыкант, певец и автор песен, получивший популярность, как юный вокалист легендарного «Ласкового Мая», группы, которую называют первым советским бойз-бэндом. Повзрослев, Юрий нач......

04 01 2026 6:28:11

Бурная личная жизнь или не родись красивой…Личная жизнь одной из первых красавиц страны была бурной, но несчастливой. Только официальных бpaков в ее биографии насчитывалось 4. Первый раз Наталья вышла замуж будучи еще студенткой Харьковского театрального института за акте......

Бурная личная жизнь или не родись красивой…Личная жизнь одной из первых красавиц страны была бурной, но несчастливой. Только официальных бpaков в ее биографии насчитывалось 4. Первый раз Наталья вышла замуж будучи еще студенткой Харьковского театрального института за акте......

03 01 2026 16:45:12

Биография Адрианы Лимы - модель Victoria’s Secret...

Биография Адрианы Лимы - модель Victoria’s Secret...

02 01 2026 22:45:18

Важно знать, как разорвать энергетическую связь с мужчиной, потому что подобная привязка негативно влияет на жизнь и здоровье женщины. Считается, что след, который остается после ceкcуального контакта, существует в течение семи ле......

Важно знать, как разорвать энергетическую связь с мужчиной, потому что подобная привязка негативно влияет на жизнь и здоровье женщины. Считается, что след, который остается после ceкcуального контакта, существует в течение семи ле......

01 01 2026 12:20:38

Сегодня годовщина гибели Юрия Кравченко. Его не стало 4 марта 2005-го. По горячим следам cмepть экс-главы МВД сочли суицидом. Данная версия до сих пор вызывает серьезные сомнения. И не только из-за двух выстрелов, ......

Сегодня годовщина гибели Юрия Кравченко. Его не стало 4 марта 2005-го. По горячим следам cмepть экс-главы МВД сочли суицидом. Данная версия до сих пор вызывает серьезные сомнения. И не только из-за двух выстрелов, ......

31 12 2025 21:38:30

Ее звезда взошла неожиданно и засветила очень ярко на музыкальном небосклоне. К Ирине Круг относятся по-разному. Кто-то называет ее королевой шансона, а кто-то считает, что она абсолютно не умеет петь и пользуется славой сво......

Ее звезда взошла неожиданно и засветила очень ярко на музыкальном небосклоне. К Ирине Круг относятся по-разному. Кто-то называет ее королевой шансона, а кто-то считает, что она абсолютно не умеет петь и пользуется славой сво......

30 12 2025 14:24:33

Биография Сергея Шнурова Сергeй Шнуров – один из самых скандальных артистов на современной российской эстраде, участник группы «Ленинград» и основатель группы «Рубль» и ряда менее известных проекто......

Биография Сергея Шнурова Сергeй Шнуров – один из самых скандальных артистов на современной российской эстраде, участник группы «Ленинград» и основатель группы «Рубль» и ряда менее известных проекто......

29 12 2025 21:25:11

Masha-IrishЭксперт + Котовод со стажем 302 4 подписчика Спросить 19 мая 2019 «Принц теноров» Франко Корелли отличался необыкновенно красивым голосом, работоспособностью и эффектной внешностью. Его жизнь была наполнена......

Masha-IrishЭксперт + Котовод со стажем 302 4 подписчика Спросить 19 мая 2019 «Принц теноров» Франко Корелли отличался необыкновенно красивым голосом, работоспособностью и эффектной внешностью. Его жизнь была наполнена......

28 12 2025 18:44:21

Биография Ксении Раппопорт Детство и семья Ксении Раппопорт Девочка родилась в Ленинграде. Она росла в интеллигентной семье, что повлияло на круг её интересов. Она успешно занималась гимнастикой и альпинизмом, ......

Биография Ксении Раппопорт Детство и семья Ксении Раппопорт Девочка родилась в Ленинграде. Она росла в интеллигентной семье, что повлияло на круг её интересов. Она успешно занималась гимнастикой и альпинизмом, ......

27 12 2025 7:16:25

Биография Сабрина Салерно прославилась благодаря зажигательным песням и провокационным видеоклипам. Кроме того, она сумела сделать карьеру на телевидении, в кино и модельном бизнесе, запомнившись как ceкc-символ 80-х годов.Детство и......

26 12 2025 11:47:51

пДолгое время актриса Ольга Будина была весьма востребованной. Ее карьера началась с небольшой второстепенной роли. Дальше ее карьера развивалась достаточно стремительно. Всего несколько второстепенных......

25 12 2025 1:20:26

PersonaStars 31-летняя Агата Муцениеце рассказала, как изменилась после расставания с 32-летним Павлом Прилучным. Актриса призналась, что по......

PersonaStars 31-летняя Агата Муцениеце рассказала, как изменилась после расставания с 32-летним Павлом Прилучным. Актриса призналась, что по......

24 12 2025 1:26:41

Биография Елены Головань: личная жизнь, последние новости, Инстаграм, танцы на ТНТ, шоу "Холостяк", 2018, Дима Щeбeт, Сергeй Мельник, сейчас...

Биография Елены Головань: личная жизнь, последние новости, Инстаграм, танцы на ТНТ, шоу "Холостяк", 2018, Дима Щeбeт, Сергeй Мельник, сейчас...

23 12 2025 14:35:50

Александр дробитько - биография знаменитости, личная жизнь, дети 2008 Похороните меня за плинтусом 2008 Литейный, 4 (1-й сезон) 2009 Прянички 2009 Деревенский романс (Украина) 2009...

Александр дробитько - биография знаменитости, личная жизнь, дети 2008 Похороните меня за плинтусом 2008 Литейный, 4 (1-й сезон) 2009 Прянички 2009 Деревенский романс (Украина) 2009...

22 12 2025 15:16:56

Текущая версия страницы пока не проверялась опытными участниками и может значительно отличаться от версии, проверенной 11 сентября 2020; проверки требуют 4 правки. В Википедии есть статьи о других людях с фамилией Стриженова. Екатери́на Влади......

Текущая версия страницы пока не проверялась опытными участниками и может значительно отличаться от версии, проверенной 11 сентября 2020; проверки требуют 4 правки. В Википедии есть статьи о других людях с фамилией Стриженова. Екатери́на Влади......

21 12 2025 18:22:32

Роуэн Аткинсон – комик с мировой популярностью, которого все знаю как мистера Бина, но он занимается карьерой сценариста и продюсера. Родился Роуэн 6 января 1955 года в Консетте (Великобритания). На данный момент его сердце свободно....

Роуэн Аткинсон – комик с мировой популярностью, которого все знаю как мистера Бина, но он занимается карьерой сценариста и продюсера. Родился Роуэн 6 января 1955 года в Консетте (Великобритания). На данный момент его сердце свободно....

20 12 2025 20:24:19

Анна Данькова — российская актриса, которая известна зрителю больше, как Валентина Антонова. Своему знаменитому «псевдониму» актриса благодарна многосерийному детективному сериалу «След», в котором сыграла роль женщины-патологоанатома ФЭС. БиографияРоссийская акт......

Анна Данькова — российская актриса, которая известна зрителю больше, как Валентина Антонова. Своему знаменитому «псевдониму» актриса благодарна многосерийному детективному сериалу «След», в котором сыграла роль женщины-патологоанатома ФЭС. БиографияРоссийская акт......

19 12 2025 11:16:41